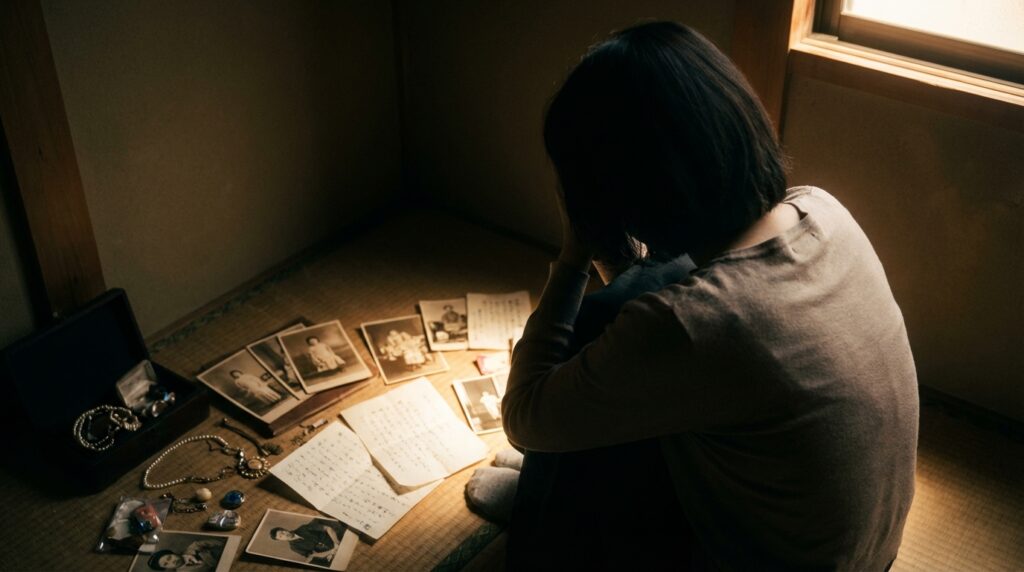

ご家族を亡くされたあなたへ。まず、心と向き合う時間から

大切なご家族を亡くされ、今は深い悲しみと、これからどうすればよいのかという大きな不安の中にいらっしゃることと存じます。心よりお悔やみ申し上げます。

相続の手続きは、確かに複雑で、期限が定められているものも少なくありません。しかし、どうかご自身を追い詰めないでください。法律の手続きを始める前に、まずは故人を偲び、ご自身の心と向き合う時間を大切にしていただきたいのです。

私自身、会社員時代のリストラや、司法試験での挫折など、人生の岐路で辛い経験をしてきました。だからこそ、法律という物差しだけでは測れない、人の痛みがわかると信じています。これまで3,500件以上のご相談をお受けする中で、相続をきっかけに仲の良かったご家族の関係が崩れてしまう悲しい場面も数多く目の当たりにしてきました。

だからこそ、強くお伝えしたいのです。慌てて手続きを進める必要はありません。少し気持ちが落ち着かれたら、私たちが専門家として、そして何より一人の人間として、あなたの隣で一歩ずつ着実にサポートさせていただきます。まずはこの記事で、全体像を一緒に確認していきましょう。

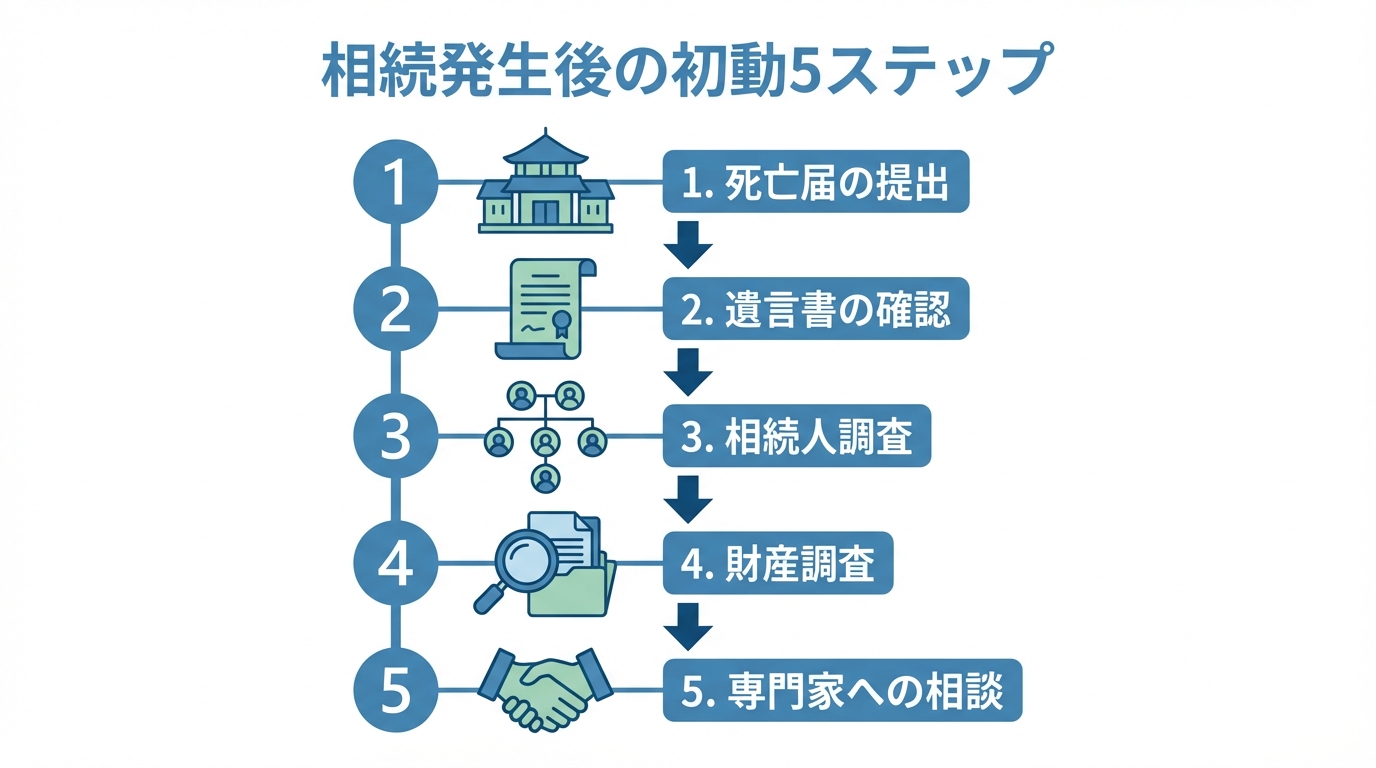

相続発生後、まずやるべき「最初の5ステップ」

悲しみの中にあっても、最低限進めなければならない手続きがあります。しかし、すべてを一度にやろうとすると、かえって混乱してしまいます。ここでは、相続が発生した直後に取り組むべきことを「最初の5ステップ」に絞って、優先順位の高い順にご説明します。

- ステップ1:死亡届の提出と関係各所への連絡(7日以内)

- ステップ2:遺言書の有無を確認する

- ステップ3:誰が相続人になるのかを調べる(相続人調査)

- ステップ4:どのような財産があるか大まかに把握する(財産調査)

- ステップ5:専門家への相談

特にステップ5は重要です。この初期段階で一度専門家にご相談いただくことが、後々の手続きを円滑に進め、ご家族間のトラブルを防ぐための鍵となります。

ステップ1:死亡届の提出と関係各所への連絡(7日以内)

最も緊急性が高いのが死亡届の提出です。これは、死亡の事実を知った日から7日以内に、亡くなられた方の本籍地、死亡地、または届出人の所在地の市区町村役場へ提出しなければなりません。非常に短い期限ですが、多くの場合、葬儀社が手続きを代行してくれますので、まずは葬儀社に確認してみましょう。

同時に、以下のような関係各所への連絡も必要になります。チェックリストとしてご活用ください。

- 年金事務所(年金受給停止の手続き)

- 健康保険・介護保険の窓口(資格喪失の手続き)

- 勤務先(退職・弔慰金などの手続き)

- 電気・ガス・水道・電話・インターネットなどの契約会社

- クレジットカード会社、各種サービスのサブスクリプションなど

これらの手続きは、後からでも対応可能ですが、忘れないうちにリストアップしておくことをお勧めします。

参照:法務省「死亡届」

ステップ2:遺言書の有無を確認する

遺言書の有無は、その後の相続手続きの進め方を大きく左右する極めて重要なポイントです。遺言書(普通方式)には「自筆証書遺言」「公正証書遺言」「秘密証書遺言」の3種類があります。

- 公正証書遺言:公証役場で作成された遺言書です。原本が公証役場に保管されているため、お近くの公証役場で照会をかけることで探すことができます。

- 自筆証書遺言:故人が自筆で作成した遺言書です。ご自宅の金庫や仏壇、机の引き出しなどを探す必要があります。また、法務局の「自筆証書遺言書保管制度」を利用している可能性もあるため、法務局への照会も有効です。

ここで一つ、非常に重要な注意点があります。もしご自宅で封印された自筆証書遺言を見つけても、その場で開封せず、家庭裁判所での検認手続を経て開封するようにしてください。家庭裁判所外で開封した場合、5万円以下の過料となる可能性があります。自筆証書遺言は、家庭裁判所で遺言書の状態等を確認する「検認」という手続きを経る必要があります(申立人以外の相続人の出席は任意です)。

ステップ3:誰が相続人になるのかを調べる(相続人調査)

後の遺産分割協議は、相続人全員の参加がなければ無効となってしまいます。そのため、法的に誰が相続人となるのかを正確に確定させる必要があります。

この調査のためには、亡くなられた方の「出生から死亡まで」の連続した戸籍謄本(除籍謄本、改製原戸籍謄本など)一式を取得しなければなりません。本籍地を何度も変更されている方の場合、全国の市区町村役場に郵送で請求する必要があり、収集には大変な手間と時間がかかります。

実務では、この戸籍収集の過程で、ご家族も知らなかった前妻の子や認知した子など、新たな相続人が判明するケースも決して珍しくありません。この煩雑で重要な作業は、司法書士が代行できますので、お早めにご相談いただくことをお勧めします。

ステップ4:どのような財産があるか大まかに把握する(財産調査)

相続手続きの重要な判断の一つに「相続放棄」があります。この判断は原則として3ヶ月以内に行う必要があり、そのためには財産の全体像を大まかにでも把握しておくことが不可欠です。

調査の対象は、預貯金や不動産、株式といったプラスの財産だけではありません。借金やローン、保証債務といったマイナスの財産も必ず調査してください。

ご自宅で以下の様な資料を探してみましょう。

- 預金通帳、キャッシュカード

- 不動産の権利証(登記識別情報通知)、固定資産税の納税通知書

- 証券会社からの取引残高報告書

- 生命保険の保険証券

- 借金の契約書、ローン返済予定表、督促状など

この段階で完璧なリストを作る必要はありません。あくまで、後述する3ヶ月の期限内に相続を承認するか放棄するかの判断材料を集めることが目的です。もし故人の借金が判明した場合は、特に注意が必要です。

【最重要】財産調査で陥りがちな3つの落とし穴と専門家の視点

ご自身で財産調査を進める中で、多くの方が見落としてしまう、あるいはその存在に気づきにくい財産があります。これらを放置すると、後々大きなトラブルに発展しかねません。ここでは、司法書士としての実務経験から、特に注意すべき3つの「落とし穴」を解説します。

- 名義預金・名義株

故人が配偶者やお子さん、お孫さん名義で積み立てていた預金や株式のことです。名義は家族のものでも、実質的に故人が管理・運用していた財産は「名義預金」として相続財産に含まれます。税務調査で指摘されやすく、遺産分割の対象から漏れていると相続人間のトラブルの原因にもなります。 - デジタル遺産

近年急増しているのが、ネット銀行の口座やネット証券、FX取引、暗号資産(仮想通貨)といったデジタル上の遺産です。これらは通帳や物理的な書類が存在しないため、故人のスマートフォンやパソコンのデータ、メールの履歴などを丹念に調べなければ発見が困難です。IDやパスワードが不明な場合、調査や解約手続きは非常に煩雑になります。 - 遠方の不動産や未登記の建物

固定資産税の納税通知書に記載されていない、遠隔地にある不動産(山林や原野など)や、登記されていない建物などが見落とされがちです。特に先代から引き継いだ土地などは、ご家族もその存在を把握していないケースがあります。名寄帳(なよせちょう)という市区町村が管理する固定資産課税台帳を取り寄せることで、その市区町村内に故人が所有する不動産を網羅的に確認できます。

これらの調査には専門的な知識と経験が求められます。「自分たちだけでは限界かもしれない」と感じたら、それは専門家に相談する最適なタイミングです。

相続手続きの全体像|期限から逆算するスケジュール管理術

初動の5ステップを終えたら、次はその後の手続き全体の流れと、特に重要な「期限」を把握することが大切です。単に期限を守るだけでなく、「なぜその期限が設定されているのか」「過ぎるとどうなるのか」を理解することで、計画的に手続きを進めることができます。

【3ヶ月以内】すべての財産を引き継ぐか、放棄するかの決断

財産調査の結果、プラスの財産よりも借金などのマイナスの財産が多い場合、「相続放棄」や「限定承認」という選択肢を検討します。この判断を下すための熟慮期間は、原則として「自己のために相続の開始があったことを知った時から3ヶ月以内」と定められています。

この期間を過ぎると、原則としてすべての財産(借金も含む)を無条件に引き継ぐ「単純承認」をしたとみなされてしまいます。つまり、故人の借金をすべて背負うことになりかねないのです。

相続放棄は、家庭裁判所への申述という法的な手続きが必要です。判断に迷う場合や、財産調査が間に合いそうにない場合は、熟慮期間を延長する手続きも可能です。人生を左右する重要な決断ですので、3ヶ月の期限が迫っている場合や少しでも不安があれば、すぐに専門家へご相談ください。

【10ヶ月以内】遺産分割協議と相続税の申告・納付

相続税の申告と納付の期限は、「被相続人が死亡したことを知った日の翌日から10ヶ月以内」です。

ただし、相続税はすべての人にかかるわけではありません。基礎控除額(3,000万円 + 600万円 × 法定相続人の数)を超える遺産がある場合に申告が必要となります。多くの場合、この基礎控除内に収まるため、相続税はかかりません。

注意すべきは、申告が必要なケースで10ヶ月以内に遺産分割協議がまとまらない場合です。その際は、一度法定相続分で仮の申告・納税を行い、協議がまとまった後に修正申告をする必要があります。また、配偶者の税額軽減などの特例を使うためには、原則として期限内に申告をしなければなりません。相続税の申告は税理士の専門分野であり、当事務所では相続専門の税理士と連携して対応いたします。

【3年以内】不動産の相続登記(名義変更)の義務化

不動産を相続した場合、その名義を故人から相続人へ変更する手続きが「相続登記」です。これまで任意だったこの手続きが、2024年4月1日から義務化されました。

これにより、「自己のために相続の開始があったことを知り、かつ、当該所有権を取得したことを知った日から3年以内」に相続登記を申請することが義務付けられました。正当な理由なくこの義務を怠った場合、10万円以下の過料が科される可能性があります。

しかし、それ以上に大きなリスクは、登記を放置している間に次の相続が発生し、相続人がネズミ算式に増えて権利関係が複雑化してしまうことです。そうなると、遺産分割協議がまとまらず、不動産を売却したり活用したりすることが事実上不可能になるケースも少なくありません。相続登記の手続きは、まさに私たち司法書士が専門とする分野です。不動産を相続された場合は、できるだけ速やかにご相談ください。

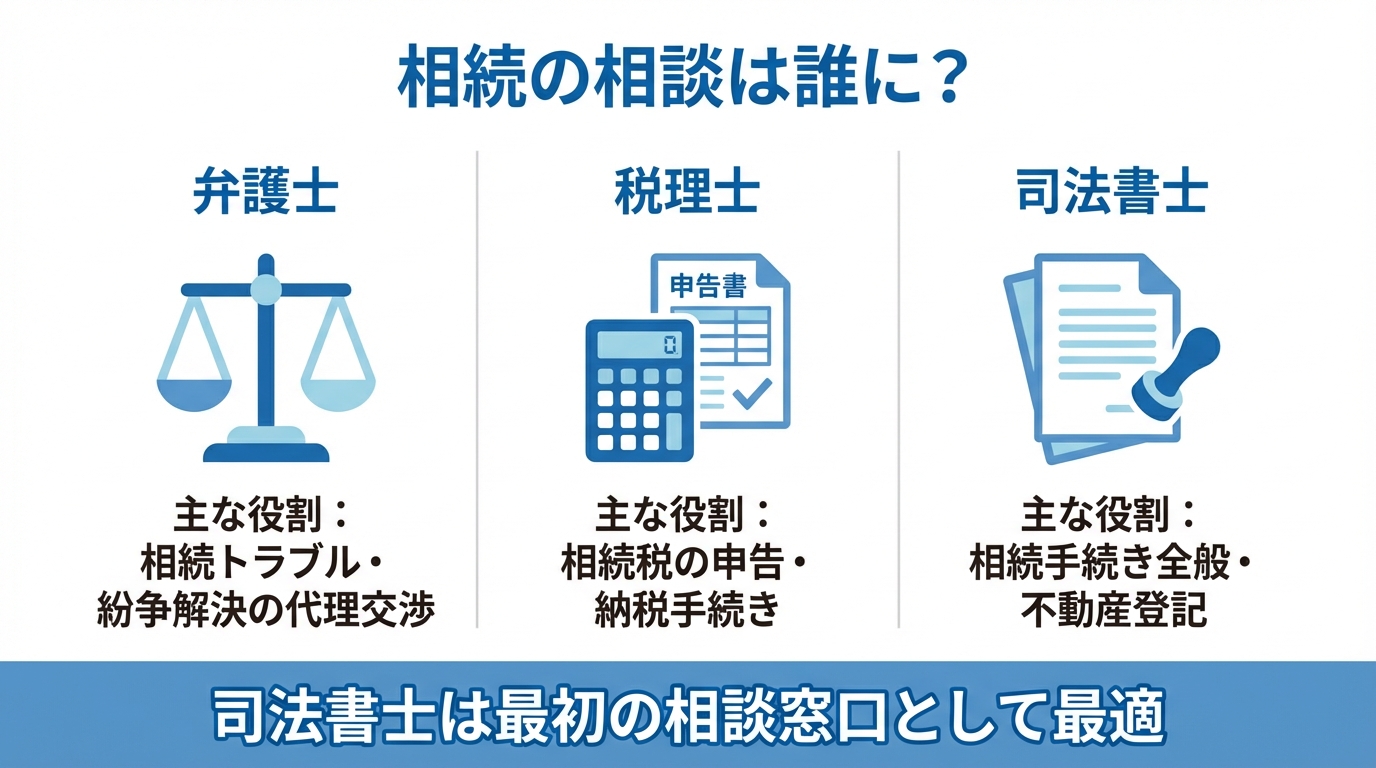

相続の相談は誰に?司法書士が「最初の相談窓口」に最適な理由

「相続のことで困っているけれど、弁護士、税理士、司法書士、誰に相談すればいいの?」という疑問は、多くの方が抱えるものです。それぞれの専門家の役割は以下のようになります。

| 専門家 | 主な役割 |

|---|---|

| 弁護士 | 相続人間での争い(遺産分割調停・審判など)の代理交渉。紛争解決のエキスパートです。 |

| 税理士 | 相続税の申告・納付に関する手続き。税務のエキスパートです。 |

| 司法書士 | 戸籍収集、財産調査、遺産分割協議書作成、不動産の名義変更(相続登記)など、相続に関する一連の手続き。手続きと登記のエキスパートです。 |

この中で、なぜ私たち司法書士が「最初の相談窓口」として最適だと考えられるのか。それには3つの理由があります。

- 相続手続きの入り口から出口まで幅広く対応できる

戸籍の収集や財産調査といった初期段階から、最終的な不動産の名義変更まで、相続手続きの大部分をワンストップでサポートできます。 - 争いがないケースでは、費用を抑え円滑に進められる

ご家族間で争いがない「円満な相続」であれば、弁護士に依頼するよりも費用を抑えつつ、スムーズに手続きを完了させることが可能です。 - 必要に応じて他士業とのハブ(窓口)になれる

もし手続きの途中で相続税申告が必要になれば税理士を、万が一紛争に発展してしまえば弁護士を、当事務所が窓口となってご紹介し、連携して問題解決にあたります。お客様がご自身で別の専門家を探す手間はかかりません。

まずは状況を整理するためにも、お気軽に司法書士にご相談いただくのが最善の道だと考えています。

まとめ|不安を抱え込まず、まずは専門家にご相談ください

相続手続きは、法的な知識だけでなく、多くの時間と精神的なエネルギーを必要とします。特にご家族を亡くされた直後は、心身ともに大きな負担がかかることでしょう。どうか、その不安を一人で抱え込まないでください。

当事務所では、初回のご相談は時間や回数を問わず無料でお受けしています。それは、法律家という堅苦しいイメージを取り払い、安心して何でも話していただきたいからです。現状をお話しいただくだけでも、頭の中が整理され、次に何をすべきかが見えてくるはずです。それだけでも、心の負担は大きく軽くなることでしょう。

私は、会社員や資格試験での挫折を経験し、人の痛みがわかる法律家でありたいと常に願っています。生まれ育ったこの名古屋市の皆様に、法的サービスを通じて「安心」をお届けすることが、私の使命です。

まずは第一歩として、お気軽にご連絡ください。私たちが、あなたの伴走者として誠心誠意サポートいたします。