「故人の借金」ある日突然、あなたにも。相続は他人事ではありません

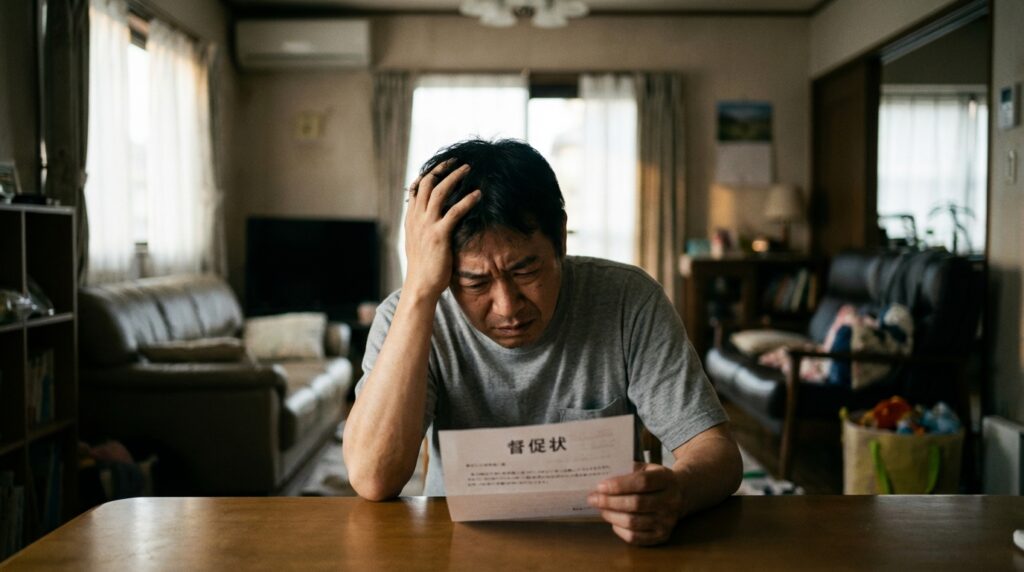

「父親が亡くなってしばらく経った頃、見知らぬ会社から督促状が届いた…」

「まさか兄が、亡くなる前に友人の連帯保証人になっていたなんて…」

大切なご家族を亡くされた悲しみに暮れる間もなく、突然目の前に現れる「借金」という厳しい現実。それは、決してドラマや映画の中だけの話ではありません。多くの方が、「自分には関係ない」「うちの家族に限って」と思っていた矢先に、このような事態に直面し、途方に暮れていらっしゃいます。

借金の存在を知った瞬間、頭が真っ白になり、「これからどうなってしまうのだろう」「自分が返さなければいけないのか」という強い不安と焦りに襲われることでしょう。特に、相続の手続きには「3ヶ月」という期限があることを知り、さらに混乱してしまうお気持ちは、痛いほどよく分かります。

でも、どうかご安心ください。今、この記事を読んでくださっているあなたは、決して一人ではありません。そして、まだ打つ手は残されています。

この記事では、借金の相続問題に直面したあなたが、今何をすべきで、どのような選択肢があるのかを、一つひとつ丁寧に解説していきます。読み終える頃には、漠然とした不安が晴れ、次にとるべき行動が明確になっているはずです。まずは落ち着いて、一緒に解決への道筋を探していきましょう。

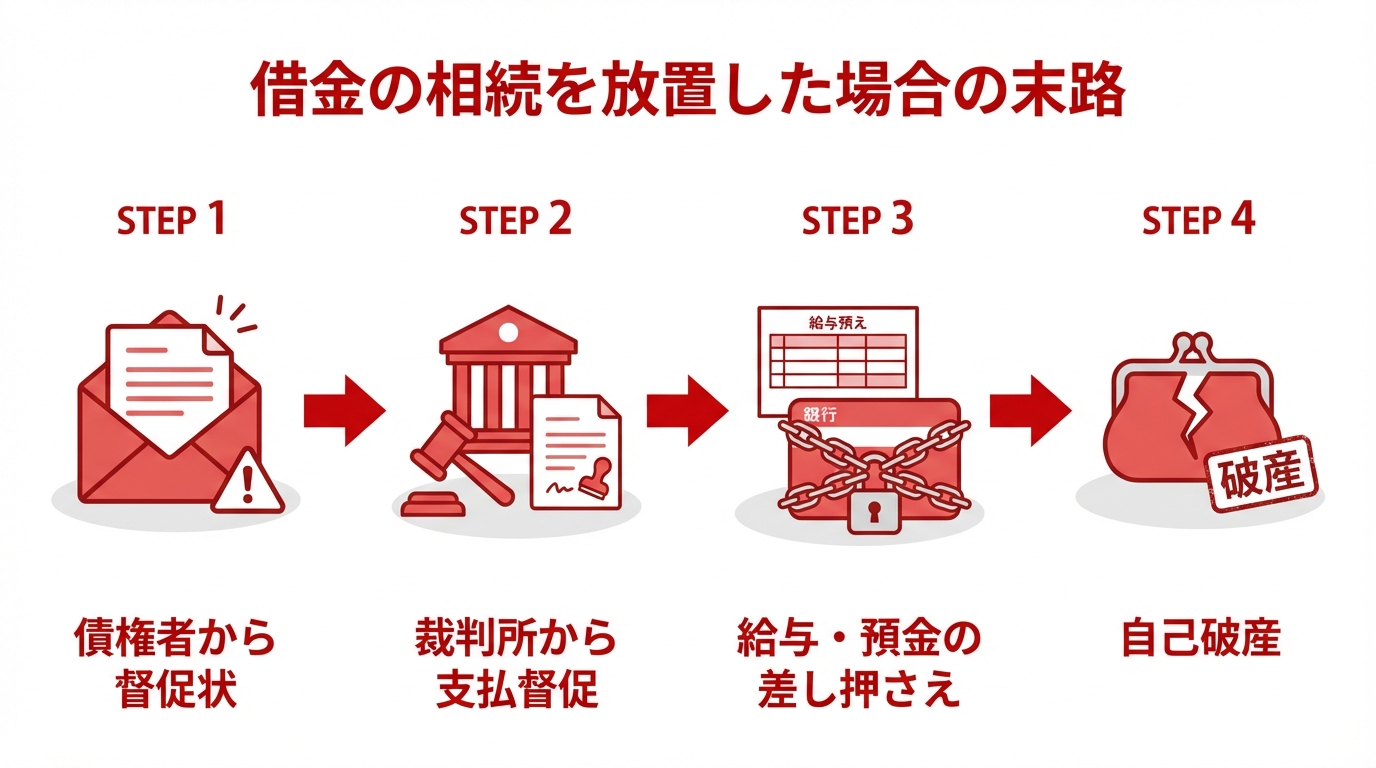

【最悪のシナリオ】借金の相続を放置すると、あなたの人生はどうなる?

借金の存在を知りながらも、「どうしていいか分からない」「関わりたくない」と問題を先延ばしにしてしまうと、事態はあなたが想像する以上に深刻な方向へ進んでしまう可能性があります。

これは決して脅しではありません。法律の手続きは、あなたが何もしなくても、刻一刻と進んでいきます。放置した結果、どのような未来が待っているのか。まずはそのリアルな現実を知ってください。「これは自分の問題だ、今すぐ行動しなければ」と感じていただくことが、ご自身の生活を守るための第一歩となるのです。

ある日突然届く「支払督促」。無視すれば給料や預金が差し押さえに

あなたが何もしないでいると、まず債権者(お金を貸した側)から電話や手紙による督促が始まります。それでも対応しないでいると、彼らは法的な手続きに移行します。ある日、裁判所から「支払督促」や「訴状」といった、見慣れない書類が特別送達という特殊な郵便で届くのです。

これを無視すると、債権者は裁判所に支払督促の手続きを申立て、相手が2週間以内に督促異議を申し立てない場合は仮執行宣言の申立てを行い得ます。仮執行宣言が付されて支払いがなされないと、差押え等の強制執行に進む可能性があります。

差し押さえの対象は、あなたが相続した財産だけではありません。あなた自身が働いて得た給料や、コツコツ貯めてきた預金口座も対象となります。給料が差し押さえられれば、当然会社にも事情を知られてしまいます。平穏だったはずの日常が、一瞬にして崩れ去ってしまう危険があるのです。

返済不能に陥り「自己破産」へ。家族にまで影響が及ぶ可能性も

故人の借金があまりに高額で、あなたの給料や預金を差し押さえられても返済しきれない場合、最終的に待っているのは「自己破産」という選択肢かもしれません。

自己破産をすれば、法律上は借金の支払い義務が免除されます。しかし、その代償は決して小さくありません。信用情報機関に事故情報が登録され(いわゆるブラックリスト)、一定期間は新たなローンを組んだり、クレジットカードを作ったりすることが難しくなります。マイホームや車の購入といった、人生設計にも大きな影響を及ぼすでしょう。

何より、故人が残した借金のために、あなた自身が自己破産に追い込まれ、大切なご家族の生活まで脅かされる事態は、あまりにも理不尽で、受け入れがたいものではないでしょうか。そうなる前に、必ず打つべき手があります。

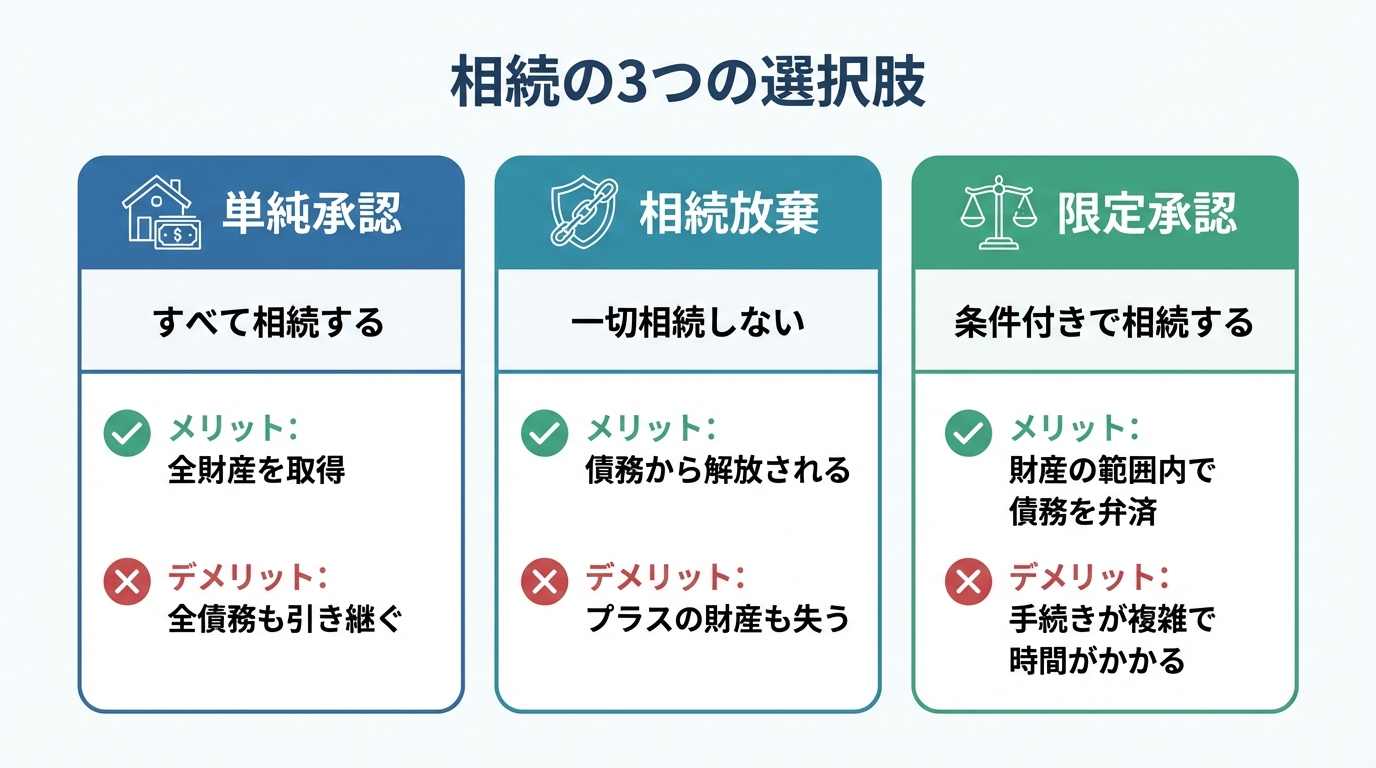

手遅れになる前に!借金から逃れるための3つの選択肢

厳しい現実をお伝えしましたが、絶望する必要はありません。法律は、あなたのような状況に陥った方のために、きちんと選択肢を用意しています。それが「単純承認」「相続放棄」「限定承認」の3つです。それぞれの特徴を正しく理解し、ご自身の状況に最も適した道を選ぶことが重要です。

①単純承認:プラスの財産も借金もすべて受け継ぐ

「単純承認」とは、亡くなった方の預貯金や不動産といったプラスの財産も、借金などのマイナスの財産も、すべて無条件に引き継ぐ方法です。

重要なのは、あなたが何の手続きもしないまま3ヶ月が経過すると、自動的にこの「単純承認」をしたとみなされてしまう点です。つまり、借金の返済義務を自動的に負うことになるのです。

また、注意しなければならないのが「法定単純承認」です。これは、相続人が故人の財産を一部でも使ったり、売却したりすると、「すべて相続する意思がある」とみなされ、相続放棄ができなくなるというルールです。例えば、故人の預金を引き出して葬儀費用以外に使ってしまった場合などがこれにあたります。安易な行動が、取り返しのつかない結果を招くことがあるため、絶対に注意してください。

②相続放棄:借金も財産もすべて手放す最も確実な方法

「相続放棄」は、家庭裁判所に申述(申し立て)をすることで、プラスの財産もマイナスの財産も一切引き継がず、法的に「初めから相続人ではなかった」ことになる手続きです。

この手続きが認められれば、あなたは故人の借金を一切返済する必要がなくなります。借金問題から完全に解放されるための、最も一般的で確実な方法と言えるでしょう。ただし、最大の注意点は、借金だけでなく、自宅不動産や預貯金といったプラスの財産も一切相続できなくなることです。

それでも、プラスの財産を大きく上回る借金がある場合には、この相続放棄が最善の選択となるケースがほとんどです。詳しくは「相続放棄の手続きを司法書士が解説|必要書類・申述書の書き方」のページでも解説していますので、併せてご覧ください。

③限定承認:プラス財産の範囲内で借金を返済する

「限定承認」は、相続したプラスの財産の範囲内でのみ、借金を返済するという、いわば中間的な方法です。例えば、プラスの財産が500万円、借金が1000万円あった場合、500万円だけを返済すれば、残りの500万円は返済しなくてよい、という仕組みです。

一見すると非常に合理的な方法に思えますが、手続きが非常に複雑で時間もかかる上、相続人全員が共同で申し立てをしなければならないという大きなハードルがあります。相続人のうち一人でも反対すれば利用できないため、残念ながら、現実的にこの方法が使われるケースは極めて少ないのが実情です。

「3ヶ月の期限」が過ぎても諦めないで!まだ道はあります

ここまで読んで、「もう3ヶ月の期限を過ぎてしまった…」と肩を落としている方もいらっしゃるかもしれません。原則として、相続放棄は「自己のために相続の開始があったことを知った時から3箇月以内」に家庭裁判所へ申述する必要があります。

しかし、どうか諦めないでください。この「3ヶ月」という期間(熟慮期間といいます)は絶対的なものではなく、特別な事情があれば、期間を過ぎてからの相続放棄が認められる可能性があるのです。実際に、私たちは期限後の相続放棄を何度もサポートしてきました。ここからは、その希望の光についてお話しします。

「借金の存在を全く知らなかった」場合は認められる可能性が

期限後に相続放棄が認められる代表的なケースは、「相続財産が全くないと信じており、そのように信じたことに相当な理由がある場合」です。この場合、熟慮期間は「相続財産の全部又は一部の存在を認識した時又は通常これを認識しうべき時」から起算される、とした重要な判例があります。

具体的には、以下のようなケースが考えられます。

- 故人とは長年疎遠で、生活状況を全く知らなかった。

- 亡くなってから3ヶ月以上経ったある日、突然、債権者から督促状が届き、初めて借金の存在を知った。

- 生前の故人から「財産も借金もない」と聞かされており、それを信じていた。

ただし、単に「知らなかった」と主張するだけでは不十分です。なぜ知らなかったのか、知ることができなかったのか、その理由を客観的な証拠とともに裁判所に説得力をもって説明する必要があります。

期限後の手続きは複雑。だからこそ専門家の力が不可欠です

期限を過ぎてからの相続放棄は、通常の申述とは全く異なります。家庭裁判所に提出する「相続放棄申述書」に加えて、なぜ期限内に手続きができなかったのかを詳細に説明する「事情説明書(上申書)」の作成が、結果を左右する最も重要な鍵となります。

この書類では、故人との関係性、これまでの経緯、借金を知った状況などを、時系列に沿って矛盾なく、かつ裁判官が「それなら仕方ない」と納得できるように記述しなければなりません。これには法律の知識だけでなく、過去の判例や実務の経験が不可欠です。

ご自身で作成して申述が却下(認められないこと)されてしまうと、再チャレンジは極めて困難になります。だからこそ、このような特殊な状況では、必ず専門家の力を借りるべきなのです。

まずは落ち着いて現状把握を。故人の借金の調べ方

相続放棄をすべきかどうかを正しく判断するためには、大前提として「故人にどれくらいの財産と借金があるのか」を正確に把握する必要があります。闇雲に不安がるのではなく、まずは落ち着いて、できるところから調査を始めましょう。

ステップ1:故人の自宅で手がかりを探す(督促状・契約書など)

最も基本的で重要なのが、故人の遺品整理です。特に以下の書類は借金の手がかりになる可能性が高いので、注意深く確認してください。

- 金融機関や消費者金融からの郵便物(督促状、利用明細書など)

- 金銭消費貸借契約書、ローン契約書

- 預金通帳(不自然な引き落としや返済の履歴がないか)

- クレジットカードやその利用明細

- 不動産の登記事項証明書(不動産が担保に入っている可能性があります)

これらの書類が見つかったら、すぐに捨てずに保管しておきましょう。

ステップ2:信用情報機関に情報開示を請求する

故人の自宅を探しても手がかりが見つからない場合や、全体像を正確に把握したい場合には、「信用情報機関」に情報開示を請求する方法が有効です。信用情報機関とは、個人のローンやクレジットの契約内容・支払い状況などを記録・管理している機関です。

日本には主に以下の3つの機関があり、相続人であれば所定の手続きを踏むことで、故人の信用情報を照会できます。

- CIC(株式会社シー・アイ・シー):主にクレジットカード会社や信販会社が加盟

- JICC(株式会社日本信用情報機構):主に消費者金融が加盟

- KSC(全国銀行個人信用情報センター):主に銀行や信用金庫などが加盟

これらの機関に照会することで、金融機関からの借金の大部分を網羅的に把握することができます。ただし、個人間の借金や税金の滞納などは記載されていないため注意が必要です。手続きが少し複雑に感じるかもしれませんが、私たち司法書士が代行することも可能ですので、ご安心ください。

参考:全国銀行個人信用情報センター | 全銀協の活動を知りたい方

一人で悩まないでください。専門家への相談が解決への最短ルートです

故人の借金問題は、法律の知識が必要なだけでなく、「3ヶ月」という厳しい時間制限とも戦わなければなりません。ご自身で調べながら手続きを進めようとすると、知らず知らずのうちに相続放棄ができない状況に陥ってしまったり、貴重な時間を無駄にしてしまったりするリスクが常に伴います。

このような複雑で精神的にも負担の大きい問題だからこそ、一人で抱え込まずに、私たち専門家を頼ってください。それが、あなたの未来を守るための、最も安全で確実な方法です。

予期せぬ借金で未来を諦める必要は全くありません。正しい知識と手続きで、必ず解決の道は見つかります。その第一歩を、私たちと一緒に踏み出しませんか?