相続税とは?遺産を受け取ったら必ず払う税金なの?

大切なご家族を亡くされ、深い悲しみの中で、葬儀や様々な手続きに追われていることと存じます。心身ともにお疲れのところ、さらに「相続税」という言葉が頭をよぎり、ご不安に感じていらっしゃるかもしれません。

「相続税って、遺産を受け取ったら全員が払わなければいけないの?」

多くの方がこのような疑問をお持ちですが、まずご安心ください。財産を相続した方全員が、必ず相続税を支払うわけではありません。

相続税は、亡くなった方(被相続人)から財産を受け継いだときにかかる可能性のある税金です。実は、相続税には「基礎控除」という大きな非課税枠が設けられており、受け継いだ遺産の総額がこの基礎控除額を下回る場合には、相続税は一切かからず、税務署への申告も不要です。

つまり、相続税について考える最初のステップは、ご自身のケースがこの「基礎控除」という非課税枠を超えるかどうかを確認することにあります。

この記事では、相続税の基本的な仕組みから、ご自身が対象となるかの判断基準、そして申告が必要になった場合の手続きまで、司法書士として専門的な視点から分かりやすく解説していきます。このテーマの全体像については、死亡後の手続きの流れ(チェックリスト付)【チェックリスト付】で体系的に解説していますので、併せてご覧いただくと、相続全体の流れがより明確になるでしょう。

【最初の関門】相続税がかかるかの境目「基礎控除」を理解しよう

相続税の申告が必要かどうかを判断する上で、最も重要になるのが「基礎控除」です。遺産の総額がこの金額以下であれば、相続税はかかりません。まずはこの最初の関門をしっかりと理解しましょう。

基礎控除の計算式「3,000万円+600万円×法定相続人の数」

相続税の基礎控除額は、以下の計算式で算出されます。

3,000万円 + (600万円 × 法定相続人の数) = 基礎控除額

この計算式から分かるように、基礎控除額は「3,000万円」という固定の金額に、法定相続人の数に応じた金額が加算される仕組みです。つまり、法定相続人が多いほど非課税枠は大きくなります。

例えば、相続人が配偶者と子2人(法定相続人3人)の場合、基礎控除額は以下のようになります。

3,000万円 + (600万円 × 3人) = 4,800万円

このケースでは、遺産の総額が4,800万円以下であれば相続税はかからず、申告も不要です。なお、法定相続人が1人の場合でも、基礎控除は「3,000万円+600万円×1人=3,600万円」となります。

計算の鍵!「法定相続人」は誰で何人になる?

基礎控除額を正確に計算するためには、「法定相続人」が誰で、何人になるのかを正しく確定させることが不可欠です。法定相続人とは、民法で定められた遺産を相続する権利を持つ人のことを指します。

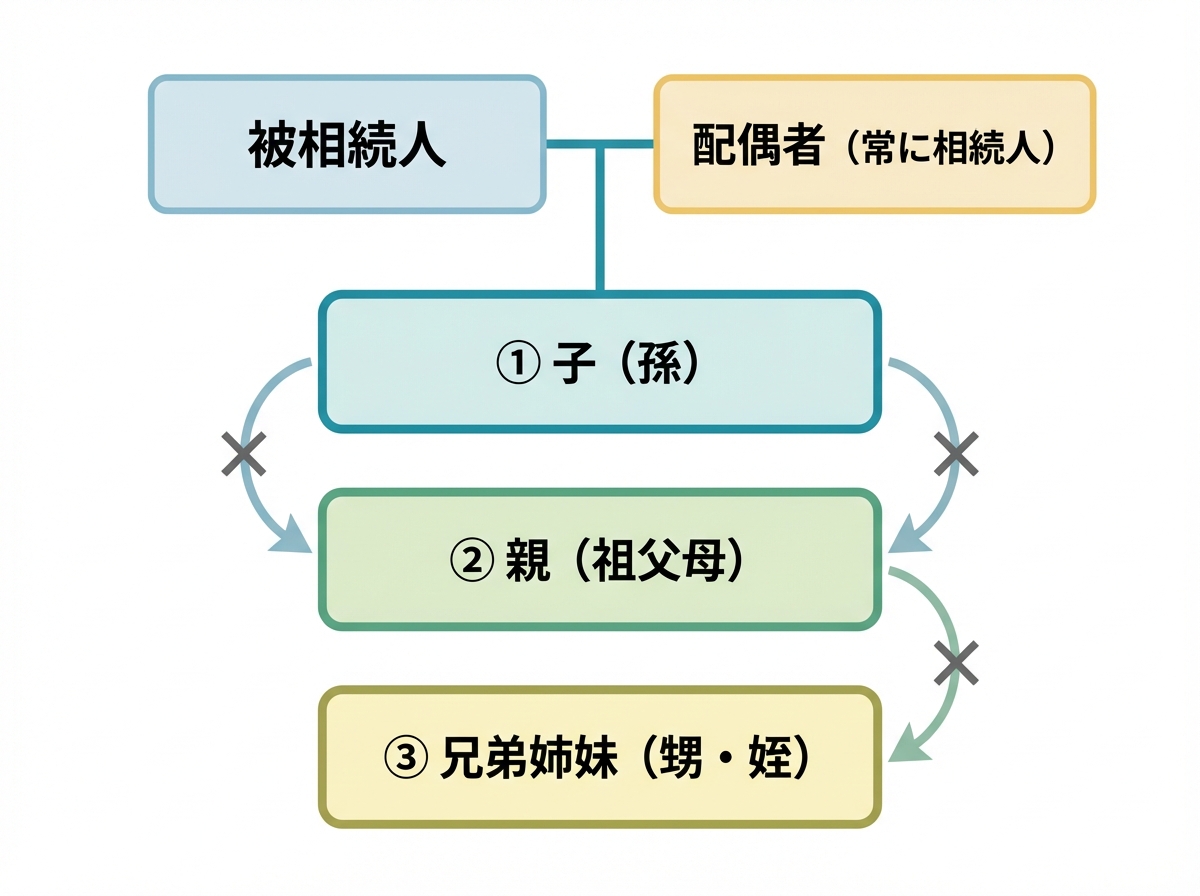

法定相続人には順位があり、以下のルールで決まります。

- 常に相続人:配偶者

- 第1順位:子(子が亡くなっている場合は孫などの直系卑属)

- 第2順位:親(親が亡くなっている場合は祖父母などの直系尊属)

- 第3順位:兄弟姉妹(兄弟姉妹が亡くなっている場合は甥・姪)

上位の順位の人が一人でもいる場合、下位の順位の人は相続人にはなれません(例:子がいる場合、親や兄弟姉妹は相続人にならない)。

ここで、基礎控除の計算において特に注意すべき点がいくつかあります。

- 相続放棄があった場合:誰かが相続放棄をしても、基礎控除の計算上は、その人を法定相続人の数に含めて計算します。放棄がなかったものとして人数をカウントする、と覚えておきましょう。

- 養子がいる場合:被相続人に実子がいる場合は1人まで、実子がいない場合は2人まで、法定相続人の数に含めることができます。

このように、法定相続人の確定は単純に見えて、実は戸籍を正確に読み解く専門的な知識が求められる場面が少なくありません。より具体的な手順については、相続人の範囲と法定相続分(順位・割合)をご覧ください。

より詳しい情報については、国税庁のウェブサイトもご参照ください。

参照:No.4152 相続税の計算(国税庁)

相続税を抑えるポイント|生命保険金とその他の控除・特例

遺産総額が基礎控除を超えてしまう場合でも、すぐに諦める必要はありません。相続税の負担を軽減できる可能性のある、いくつかの重要な制度が存在します。ここでは、特に利用されることの多い「生命保険の非課税枠」と、節税効果の大きい特例について解説します。

死亡保険金はいくらまで非課税?生命保険の非課税枠

被相続人が亡くなったことによって受け取る死亡保険金は、本来の相続財産ではありませんが、「みなし相続財産」として原則的に相続税の課税対象となります。

しかし、この死亡保険金には相続人の生活保障という側面があるため、特別な非課税枠が設けられています。その計算式は以下の通りです。

500万円 × 法定相続人の数 = 生命保険金の非課税限度額

この非課税枠を適用するためには、保険金の受取人が法定相続人である必要があります。例えば、相続放棄した人や、相続人ではないお孫さんが保険金を受け取った場合、この非課税枠は利用できません。この点は、相続放棄と生命保険金の取扱いという問題とも関連してきますので注意が必要です。

法定相続人が3人(配偶者・子2人)の場合、非課税限度額は「500万円 × 3人 = 1,500万円」となります。もし、受け取った保険金が2,000万円であれば、非課税枠を超える500万円だけが相続税の課税対象として遺産総額に加算されることになります。ご自身が受け取る生命保険金がこの枠に収まるか、一度確認してみてください。

より詳しい情報については、国税庁のウェブサイトもご参照ください。

参照:No.4114 相続税の課税対象になる死亡保険金(国税庁)

知っておきたい主な特例:配偶者の税額軽減と小規模宅地等の特例

生命保険の非課税枠の他にも、相続税額を大きく軽減できる可能性のある強力な特例が2つあります。

- 配偶者の税額軽減

配偶者が相続した財産のうち、最低でも1億6,000万円、または配偶者の法定相続分相当額のいずれか多い金額までは、相続税がかからないという非常に強力な制度です。 - 小規模宅地等の特例

亡くなった方が住んでいた自宅の土地や、事業をしていた土地などを相続した場合、その土地の評価額を最大で80%減額できる制度です。不動産は遺産の中でも大きな割合を占めることが多いため、この特例が使えるかどうかで税額が劇的に変わることがあります。

ただし、ここで絶対に知っておいていただきたい重要な注意点があります。それは、これらの特例を適用した結果、納税額がゼロになったとしても、必ず相続税の申告手続きを行わなければならないということです。「税金がゼロだから何もしなくていい」と勘違いして申告を怠ると、後になって特例が使えなくなり、多額の税金とペナルティが課される可能性があります。これは専門家として特に強くお伝えしたい、非常に重要なポイントです。不動産を相続した場合は、相続登記の手続きも必要になります。

相続税申告が必要になったら?期限と手続きの流れ

遺産総額が基礎控除を超え、相続税の申告が必要になった場合、いつまでに、何をすればよいのでしょうか。ここからは、具体的な手続きの全体像と流れを解説します。全体的な流れを把握することで、計画的に準備を進めることができます。

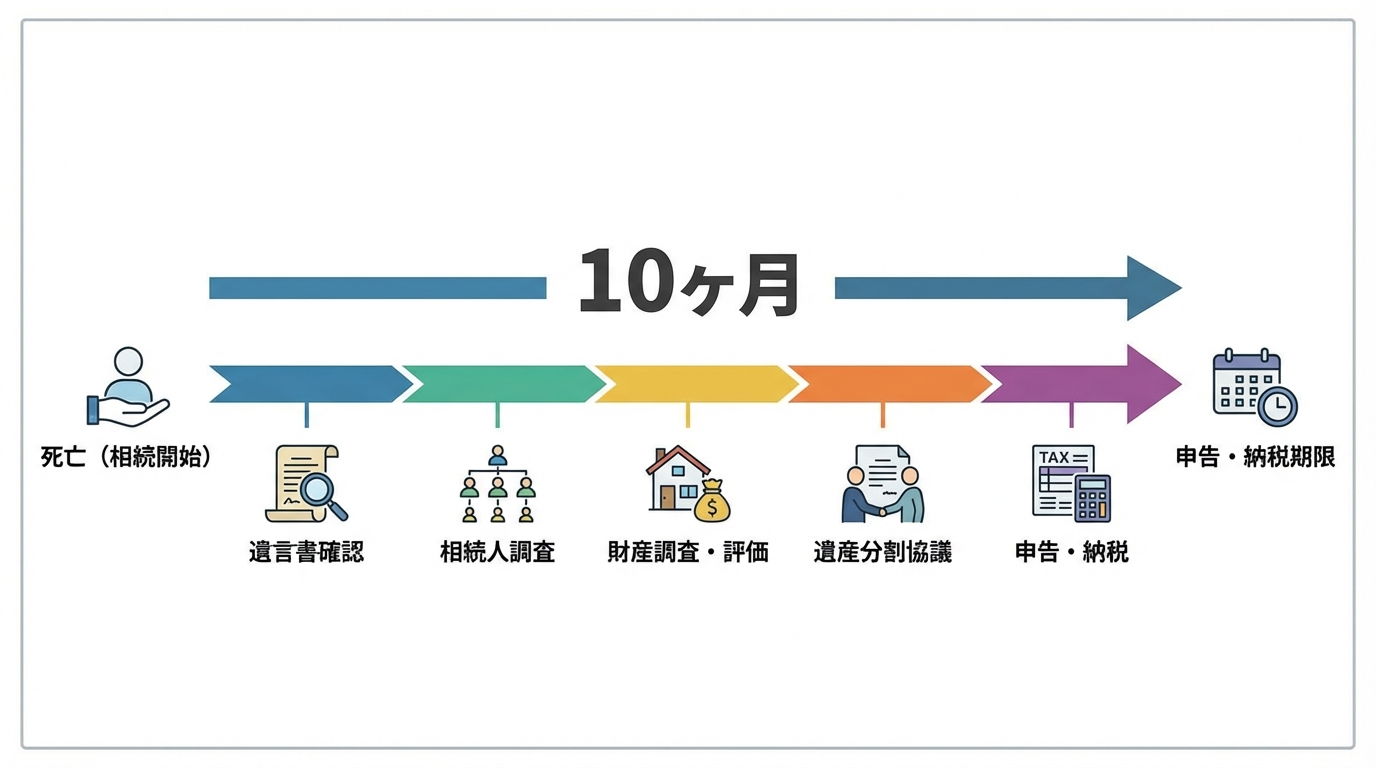

申告と納税の期限は「相続開始を知った日の翌日から10ヶ月以内」

相続税の申告と納税には、厳格な期限が定められています。それは、「被相続人が亡くなったことを知った日の翌日から10ヶ月以内」です。

例えば、1月15日に亡くなった場合、その年の11月15日が申告・納税の期限となります。この期限日が土日祝日にあたる場合は、その翌開庁日が期限です。10ヶ月と聞くと長く感じるかもしれませんが、相続人の調査や財産の評価、遺産分割協議など、やるべきことは多岐にわたるため、決して十分な時間とは言えません。もし期限を過ぎてしまうと、本来納めるべき税金に加えて、延滞税や無申告加算税といったペナルティが課されてしまいますので、期限遵守は非常に重要です。詳細な規定については、国税庁のウェブサイト「No.4205 相続税の申告と納税」でも確認できます。

申告までにやるべきことリストと必要書類

10ヶ月の期限内に申告を完了させるためには、計画的に手続きを進める必要があります。大まかな流れは以下の通りです。これは相続発生後の初動とも重なる部分があります。

- 遺言書の有無の確認:まず、故人が遺言書を残していないかを確認します。

- 相続人の調査・確定:故人の出生から死亡までの戸籍謄本等を取り寄せ、誰が法定相続人になるのかを確定させます。

- 相続財産の調査・評価:預貯金、不動産、有価証券、借金など、全てのプラス・マイナスの財産を調査し、相続税計算のための評価額を算出します。当事務所では財産調査・残高証明の取得業務もサポートしています。

- 遺産分割協議:相続人全員で、誰がどの財産をどれだけ相続するのかを話し合い、その内容を「遺産分割協議書」にまとめます。

- 申告書の作成・提出:確定した遺産分割の内容に基づき、相続税の申告書を作成し、被相続人の最後の住所地を管轄する税務署に提出します。

- 納税:申告期限までに、各相続人が算出された相続税額を納付します。

これらの各ステップでは、戸籍謄本、住民票、印鑑証明書、預貯金の残高証明書、不動産の登記事項証明書や固定資産税評価証明書、遺産分割協議書など、非常に多くの書類が必要となります。特に戸籍謄本の収集や財産評価には時間がかかるため、早めに着手することが肝心です。

相続税の手続き、司法書士に相談できること

ここまで相続税の基本について解説してきましたが、「手続きが複雑で、自分たちだけで進めるのは難しそうだ」と感じられた方も多いかもしれません。

ここで、私たち司法書士が相続手続きにおいてどのような役割を担えるのかをご説明します。

まず、相続税の申告書の作成や税務相談、税務署への提出代理は、税理士の独占業務です。したがって、これらの業務を司法書士が直接行うことはできません。

しかし、思い出してください。相続税の計算や申告は、相続手続きの最終段階に位置します。その大前提として、必ず完了していなければならない手続きが数多く存在するのです。

- 相続人の確定(戸籍謄本等の収集・調査)

- 相続財産の調査

- 遺産分割協議書の作成

- 不動産の名義変更(相続登記)

これらの手続きは、まさに私たち司法書士が専門とする分野です。特に、相続人を法的に確定させるための戸籍収集や、相続人全員の合意を法的に有効な書面にする遺産分割協議書の作成は、相続手続きの根幹をなす非常に重要なプロセスです。

名古屋高畑駅前司法書士事務所では、これらの相続税申告の前提となる煩雑な手続きを、ご依頼者様に代わって一括でサポートする遺産整理業務を提供しております。そして、相続税の申告が必要な場合には、当事務所が提携する信頼できる相続専門の税理士をご紹介し、スムーズに申告手続きへと引き継ぐことが可能です。

ご自身で税理士を探す手間を省き、相続手続きの最初から最後までをワンストップでサポートできる体制を整えております。相続に関するお悩みは、まず私たち司法書士にご相談いただくことで、問題の全体像を整理し、次に何をすべきかの明確な道筋を描くことができます。どうぞお一人で抱え込まず、お気軽にご相談ください。